4月26日,欧菲科技发布业绩快报修正,年报业绩大“变脸”,营业利润由此前的盈利18.93亿元,修正至亏损6.7亿元,变动幅度-170.1%,净利润总额由盈利18.39亿,转为亏损5.19亿。修正原因是计提资产减值准备等。26日开盘后,欧菲光开盘一字跌停,卖一封单超过两百万手。值得注意的是,自欧菲光1月31日公布大幅预增的业绩快报,截止今日发布业绩修正期间,欧菲光股价上涨一度超过50%。

数据显示,截止今年一季报,陆港通资金、中央汇金、中邮核心成长、中欧时代先锋、东方红睿丰等位居欧菲光前十大流通股东。其中,中邮核心成长持股2243万股,今日损失3000万元。中欧时代先锋持股1263万股,今日损失1692万元。东方红睿丰持股1243万股,今日损失1665万元。

这不是欧菲光第一次业绩承诺和实际情况不符。2017年三季报中,欧菲光预计公司2017年度归属于上市公司股东的净利润为12.9亿元至15.8亿元,预计较去年同期增幅为80%-120%,然而年报中实际归属于上市公司股东的净利润仅为8.22亿元。2012年年报业绩预计中,预计当年归属于上市公司股东的净利润2.9亿元至3亿元,实际盈利3.2亿元。2011年7月公司发布半年报业绩预期,预计2011年1-6月归属于上市公司股东的净利润与上年同期相比下降5%-30%,此后发布业绩修正,比上年同期下降170%到190%,实际同比减少179%。

踩坑金立

欧菲光表示,造成2018年业绩“变脸”的原因是,公司及下属子公司对2018年末存在可能发生减值迹象的资产进行了全面清查和资产减值测试,其中与存货相关的跌价准备计提和成本结转合计243,676.72万元,评估应收账款回收的可能性,计提坏账准备7,510.21万元,导致报告期内实际净利润与预告的净利润产生差异。

具体来看,公司应收账款连续连续踩两大“坑”——金立和乐视。其中对金立的应收账款坏账计提60%,截止2017年12月31日已计提30049.06万元,本年补提7,510.21万元;对乐视的应收账款坏账计提100%,截止2017年12月31日已计提10,784.39万元,本年补提7,977.26万元。另外,公司年初存货跌价准备6,935.13万元,本次按照存货的成本高于可变现净值的差额计提跌价准备159,867.08 万元。

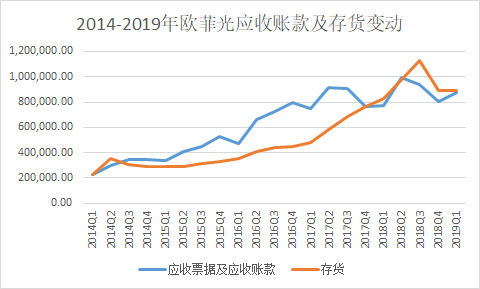

实际上,此次计提巨额减值准备并非没有先兆。近年来,欧菲光的应收票据及应收账款总额不断增长,而其与金立的欠款纠纷更是为此次巨额减值埋下伏笔。2017年12月,网传时任金立董事长刘立荣在澳门赌博,输了不少钱,导致金立资金链紧张,作为金立上游供应商的欧菲光“疑似”踩雷。

但此时的欧菲光仍然试图撇清与金立的关系,但市场还是做出敏锐反应,流言传播当日,欧菲光股价大跌7%,一日之内市值缩水40多亿。随后,欧菲光只能承认金立已经拖欠账款长达两月,数额高达6.26亿元。

现金流早有预警

2019年1月29日,欧菲光收到交易所的问询函,起因是公司第二大股东裕高公司2019年频频将股份质押,目前质押股份占其所持股份比例已超过80%,这引起了深交所的关注,故发函警示。

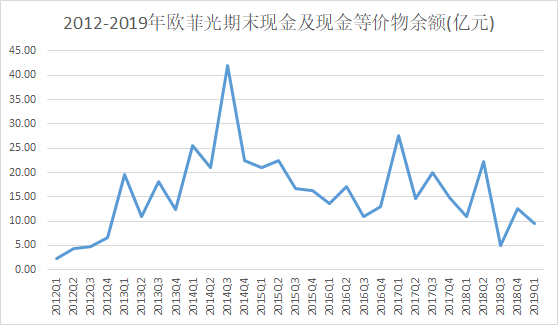

同时,公司的偿债能力也不容乐观。根据公司2018年年报,2018年公司现金及现金等价物净增加额为-2.33亿,同比年初减少222.1%。实际上近年来,欧菲光的现金状况一直在恶化,公司期末现金及现金等价物余额自2014年四季度以来,呈现持续下跌趋势,2018年第三季度期末现金及现金等价物余额仅为5.04亿元,相较于二季度的22.25亿元大幅下降77%,这公司自2012年以后的历史最低值。

为了缓解偿债困难,欧菲光转而寻求政府的帮助,公司在回复交易所的问询函中称,南昌政府提供5亿元资金置换公司到期的质押贷款及部分提前还款,并且该笔资金质押的股票未设置平仓处置线,不存在平仓风险。同时,深圳政府风险共济资金也提供了2亿援助,可随时提款。预计还有10亿纾困资金将陆续到账,将用于置换控股股东质押贷款降低质押比例。

曾经的“明星股”现在却需要纾困资金来救助,可以说是此一时,彼一时。

(上海 研究员周亦成)